第8回:キャッシュレスがもたらす変革の本質

コラム<はじめに>

飛行機の乗客には「ランク」がある。空港で長い行列に並んでいる際、隣で「高ランク」の乗客が優先的に案内されるのを見て「羨ましい」と思ったことがあるのは私だけではないだろう (笑)。 空港ラウンジ利用、専用セキュリティチェック、優先搭乗、他にも高ランクの人だけが使えるサービスはたくさんある。

航空業界で提供されるのは、 FFP (Frequent Flyer Program, フリークエントフライヤープログラム) と呼ばれ、優先されるのは何度も搭乗する常連のお客様である。今は、コロナ禍で航空業界は大変なことになっている (それでも頑張って運行しておられる同業界には敬意を示したい) が、平時であれば、FFP の高ランク (高ステータス) を獲得するためだけに、何度も飛行機に乗る人がいるくらいである。

FFP などのステータスプログラムの本質は「条件を満たす特別な人が優遇される」仕組みである。「特別な人」という言葉の響きにも憧れるが (ぉぃ…)、優遇して提供されるサービスが充実していることが、多くの人を FFP の虜にしているようである。

FFP は、その仕組み上、利用者一人ひとりを特定し、サービスの提供時にその人のステータスを参照する。本連載で紹介している顕名モデルに従うと、個客一人ひとりの情報 (ステータス) を参照することで「個客に特別なサービスを提供すること」がその本質である。

ここでちょっと考えてみたい。FFP を一般化した仕組みが市場で提供されたら何が起こるだろうか。FFP のステータスは、当該航空会社 (もしくは、グループ) のみで有効である。FFP で高ステータスだからといって、JR で優遇されるわけではない。ここで考えてみたいのは、自分自身のステータスが、単一の会社ではなく、市場全体で参照できたらどうなるだろう、という話である。

<芝麻信用の登場>

芝麻信用 (Zhima Credit) の登場は衝撃だった。2015年、アリペイ (現・螞蟻金服, Ant Financial) がスコアリングサービスの提供をスタートした。同社は、中国で9億人が使っていると言われるモバイル決済サービス Alipay (支付宝) を提供する。芝麻信用では、その利用者一人ひとりに「信用スコア」を付与するという。同スコアはレンディングやクレジット決済時の与信情報のようにも見えるが、実態は大きく異なる。個客一人ひとりの信用情報を可視化し、市場の取引構造を変えるほどのインパクトを持つ。

信用スコアは以下のような情報を参照して同社独自のアルゴリズムで算出される。

- 身分特性 (ステータス、学歴、職歴)

- 履約能力 (支払能力)

- 信用歴史 (クレジットヒストリー)

- 人脈関係 (交友関係、人脈)

- 行為偏好 (消費面の際立った行動)

また、芝麻信用では、信用スコアは350点〜950点の間の一意な数値で表現し、利用者の社会的信用を次のように分類する。

- 700点〜950点「信用極良」

- 650点〜699点「信用優秀」

- 600点〜649点「信用良好」

- 550点〜599点「信用中等」

- 350点〜549点「信用較差」

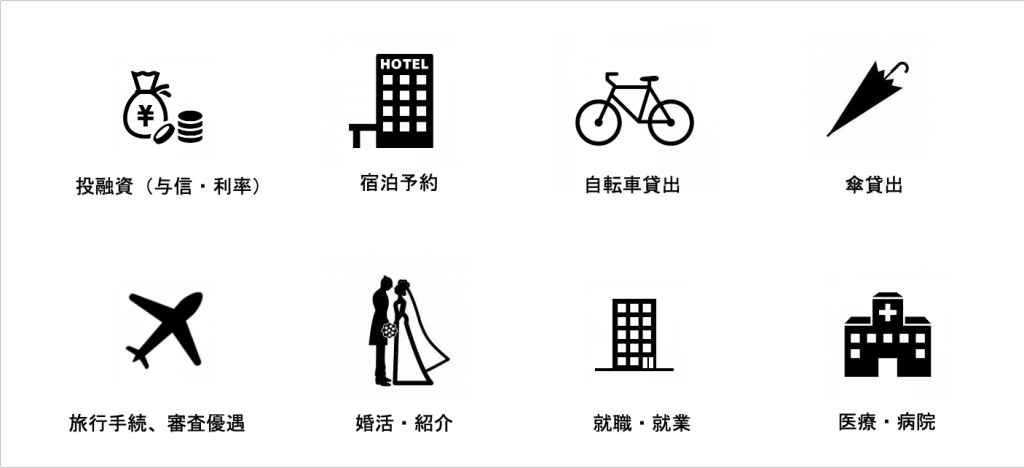

衝撃だったのは、アリペイが信用スコアを第三者に API (参照用のインターフェース) 経由で提供し、市場の多くの事業者が信用スコアに基づくサービスを提供し始めていることだった。例えば、信用スコアが高いことで、銀行の投融資で金利優遇が適用されたり、ホテルの宿泊予約で優先されたり、自転車の貸し出しでデポジットが不要になったり、旅行手続き (ビザなど) の優遇や空港での優先搭乗が可能になったりする。傘を借りたり、就職で有利になったり、医療機関の診療で優遇されたりもする。最近では、婚活サイトでパートナーを見つけやすくなる(マジか!) というから驚きである。まさに、自分自身のステータスが市場の取引に広く影響している、そのインパクトは FFP とは比較にならない。

芝麻信用が中国市場で消費者から広く受け入れられていることにも驚く。すでに3億人近くの人が、サービスの趣旨に同意の上で、信用スコアの第三者参照の仕組みに基づくサービスを利用しているという。実際、2018年、2019年に上海出張の際に現地の方に聞いたときも、どのような情報が参照され、どのようなメリットがあるかが明確で、リーズナブルである、との声が多かった。日本国内で信用スコアの紹介をすると、自分の信用が数値化され管理されることを危惧する声が聞かれるが、どうも日本と中国では、サービスの内容と、市場の意識にギャップがあるようである。(これは、また、機会をあらためて紹介したい)

<”Data Company” が考えるキャッシュレス>

筆者は 2015年11月にアリペイ米国オフィスを訪問したことがある。米国西海岸で、たまたま知り合ったのが同社技術者だった。麻芝信用について知った直後で、とくかく興味津々だったので、無理やり押しかけて話を聞いてきた、という経緯なのだが (笑)

印象に残っているのは “We are a Data Company” という言葉である。決済事業者がデータを扱っているのではなく、データカンパニーが決済事業「も」手掛けている、という。同社のコアコンピタンス (強み) がデータ分析にあると明言していた。様々な事業がデータ分析を軸として展開されている、と理解すればよいだろうか。

実際、近年のアリペイの事業展開には明確なデータ戦略の存在を感じる。2004年にアリババ (Alibaba) の電子決済事業者として創業したが、同社はデータ分析に基づくリアルタイムの不正利用検知を圧倒的な強みとしていた。2009年に実店舗でも使えるモバイル決済サービスをスタート。誰が、いつ、何を買ったか、などの決済情報を蓄積した。さらに、2013年に電子マネー口座の資金を預けるMMF (Money Management Fund)を立ち上げてからは、誰がいくらの資産を持っているかも把握したことになる。これらのデータに身分、人脈などの情報を追加し、高度なデータ分析に基づいて信用スコアを算出するのが麻芝信用であり、その戦略性は驚愕に値する。

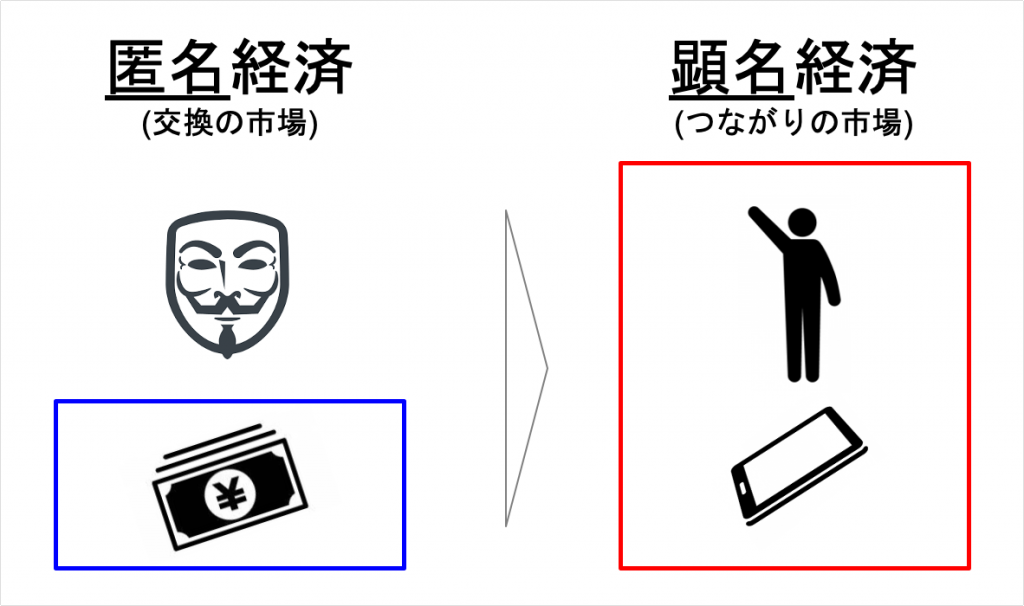

アリペイが推進するキャッシュレスを考える際は、同社のデータ戦略の存在を理解することが重要である。アリペイは、キャッシュレスが「つながりの市場」を形成することを前提に、個客一人ひとりを把握、様々な情報 (データ) を参照し、個客一人ひとりに特別なサービスを提供する。中国市場では、本連載の主テーマである「匿名経済から顕名経済へのシフト」が浸透しつつある、と言える。

<日本のキャッシュレスの行く末>

キャッシュレスは「匿名経済から顕名経済へのシフト」が浸透する第一歩である。アリペイの麻芝信用モデルがそのまま日本に応用できるとは思わないが、その背景にある考え方や実装について学ぶべき点は多い。何より「個客一人ひとりに特別なサービスを提供する」という顕名取引の考え方は、今後の顕名市場でも重要な意味を持つ。

キャッシュレスの本質は、単に「紙幣が電子化された」という次元の話ではない。カードやモバイル決済が普及すれば良い、という話でもない。変革の本質は経済モデルの変革であり、つながりの市場を前提とする顕名取引が浸透するための仕組み作りだろう。

日本の市場におけるキャッシュレスの取り組みはこれからが正念場であろう。もともと現金比率が高く、カード決済やモバイル決済 (最近は、特になんとかPay) の普及が叫ばれているが、それは「紙幣が電子化された」レベルの話である。その先に、取引モデルの変化があり、さらに、 顕名市場の広がりから、匿名経済から顕名経済へのシフトが進むことに期待したい。

※本内容の引用・転載を禁止します。